2020上半年中央空调市场下滑14.9%

浏览次数:

本报告的数据统计范围为中国中央空调企业2020年上半年(2020年1月1日-2020年6月30日)税前的出货金额。数据统计的区域为中国大陆市场,港澳台地区的中央空调出货金额并不包含在内。同时在区域划分上,依照惯例将全国市场(除港澳台)划分为七大区域,分别为:华东(江苏、浙江、上海、安徽)、华南(广东、广西、福建、海南)、华北(北京、天津、山东、河北、山西、内蒙古)、华中(湖南、湖北、河南、江西)、西南(四川、重庆、云南、贵州、西藏)、西北(陕西、甘肃、青海、宁夏、新疆)和东北(黑龙江、吉林、辽宁)。

本报告中的产品研究对象主要为市场主流产品,包括:离心机组、螺杆机组(风冷螺杆机组、水冷螺杆机组、螺杆式水地源热泵机组)、溴化锂机组、模块机组、末端、多联机组、单元机组、两联供机组以及其它产品,不包括零配件业务、自控类产品和售后服务部分。同时需要特别提出的是,本报告中所涉及的产品不包含包括煤改电在内的空气能热泵热水器产品,本报告中涉及的企业出货金额均为已剔除空气能热泵热水器销量后的数据。

根据国家统计局网站消息,初步核算,2020年上半年国内生产总值456614亿元,按可比价格计算,同比下降1.6%。分季度看,一季度同比下降6.8%,二季度增长3.2%。分产业看,第一产业增加值26053亿元,同比增长0.9%;第二产业增加值172759亿元,下降1.9%;第三产业增加值257802亿元,下降1.6%。从环比看,二季度国内生产总值增长11.5%。

总的来看,2020年上半年我国经济逐步克服疫情带来的不利影响,经济运行呈恢复性增长和稳步复苏态势,发展韧性和活力进一步彰显。同时也要看到,一些指标仍在下降,疫情冲击损失尚需弥补。当前全球疫情依然在蔓延扩散,疫情对世界经济的巨大冲击将继续发展演变,外部风险挑战明显增多,国内经济恢复仍面临压力。

一场突如其来的疫情不仅影响了GDP的增长,也对中央空调行业造成了深远影响。根据艾肯空调制冷网的统计,由于疫情的影响,2020年上半年全国中央空调市场整体容量同比下滑14.9%,呈现艾肯空调制冷网有报告统计以来最大幅度的下滑。

在此之前,全国中央空调市场仅在2009年、2015年和2019年出现过小幅下滑。从近五年中国中央空调容量增长率一览表也可以看出,国内中央空调市场增长率至2017年达到一个峰值后,在2018年、2019年和2020年上半年呈现持续下滑的态势。但是,在2019年底业内对国内中央空调行业市场前景展望的普遍观点也是市场有可能继续呈现小幅下滑,疫情的影响无疑加剧了市场下滑的趋势。

中央空调行业各个细分市场中,受疫情影响最大的当属家装零售市场,因为控制疫情,小区基本上在一、二、三月没法施工安装,大部分工程项目同样如此,导致国内中央空调市场在2020年第一季度出现了较大幅度的下滑。到了第二季度,由于疫情的缓解人员可以流动后,国内中央空调市场开始出现反弹,无论是家装零售市场还是工程项目市场环比都出现了较大幅度的增长,但是由于第一季度实在下滑太多,导致整体市场仍然在2020年上半年出现了14.9%的下滑。纵观2019年度中国中央空调市场,主要表现出以下几方面的特征:

中央空调行业各个细分市场中,受疫情影响最大的当属家装零售市场,因为控制疫情,小区基本上在一、二、三月没法施工安装,大部分工程项目同样如此,导致国内中央空调市场在2020年第一季度出现了较大幅度的下滑。到了第二季度,由于疫情的缓解人员可以流动后,国内中央空调市场开始出现反弹,无论是家装零售市场还是工程项目市场环比都出现了较大幅度的增长,但是由于第一季度实在下滑太多,导致整体市场仍然在2020年上半年出现了14.9%的下滑。纵观2019年度中国中央空调市场,主要表现出以下几方面的特征:

一、疫情是造成上半年市场下滑的主要原因。疫情造成的长达一两个月的企业停工、项目停止、小区禁入是造成2020年上半年国内中央空调市场的主要原因。2020年上半年可以分为两个阶段,第一个阶段基本上是第一季度,因为2020年春节较早,再加上在春节前就爆发了疫情,随后2月份基本上处于封闭状态,3月份陆陆续续开工但还是禁止人员的大规模流动,导致企业在2020年第一季度基本上都出现了较大幅度的下滑。第二个阶段为第二季度,市场虽然有所恢复,但报复性反弹并没有出现,只是把原本应该在第一季度完成的项目集中在第二季度体现,因此尽管第二季度有所增长,但综合整个上半年,整体市场仍然出现了一定程度的下滑。

二、家装零售市场的低迷加速了整体市场的下滑。在2010年之后,国内家装零售市场开始呈现爆发式的增长,并一直持续到2017年至2018年。从2018年开始,家装零售市场开始步入缓慢下行的轨道。疫情导致的小区封闭加剧了家装零售市场的下滑,同时,各地的房地产市场调控和精装房的增加,也对家装零售市场的整体容量增长造成了影响。可以说,在2020年上半年,基本上所有有家装零售业务的企业都出现了下滑,根据艾肯空调制冷网的统计,家装零售市场的整体下滑幅度超过20%。从2020年开始,国内家装零售的模式也开始出现变化,在一段时间内,直播成为企业或者经销商获取客户资源的主要方式。随着消费模式的改变,电商也正在成为各个家装零售企业发力的主要方向之一。

三、相对零售,工程项目市场表现略好一些。如果把2020年上半年的市场分为家装零售市场和工程项目市场两大类的话,家装零售市场的下滑幅度超过20%,但是工程项目市场的表现则要略好一些,其下滑幅度大约在10%左右。工程项目市场存在周期性,受疫情的影响相对小一些,尤其是工业领域,受疫情的影响更小。与此同时,各个地方都在加大对基础设施的投入,相应的也对以离心机、螺杆机、末端等为代表的冷水机组产品提供了市场空间,后期这一市场还将继续发力。相对而言,同样受疫情影响中小项目就增长乏力,特别是娱乐、餐饮等行业受影响较大,这将对风管机、模块机等产品市场造成影响。

四、医疗净化、精装修楼盘配套等行业成为2020年上半年为数不多的亮点。2020年上半年,当春节后其它企业都不允许开工的时候,与医疗净化相关的企业已经提前开工进行医疗净化类设备的生产。从最开始的“小汤山”医院,到口罩厂,再到核酸检测室,整个2020年上半年,各地对医疗净化类设备的需求一直存在。因此有医疗净化设备的企业在2020年上半年的日子相对好过一些。同时,精装修楼盘配套市场的增长得以延续。这也是家装零售市场出现下滑的原因之一。如今不仅是一线城市,二三线城市的精装修楼盘也在大量增加,这也意味着对家用中央空调产品需求的增加,当然其竞争也更为激烈。

五、磁悬浮和两联供产品热度持续。尽管2020年上半年市场容量是下滑的,但细分到各类产品也不乏亮点,其中,磁悬浮离心机和两联供产品是今年上半年表现最好的两类产品,也延续了原本就保持着的市场热度。随着节能减排理念的深入,磁悬浮离心机一直是冷水机组市场的热门产品,其在小冷量段和改造市场中有着无可比拟的优势,也是一些原本没有离心机产品的企业进军离心机市场的首选,因此,磁悬浮离心机市场在最近几年获得了快速增长并在2020年上半年得以持续增长。两联供产品则由于能够兼顾制冷制热以及节能性受到消费者的关注,并在最近几年的市场中处于快速增长阶段,尽管2020年上半年家装零售市场出现下滑,但基于两联供产品渠道经销商数量的剧增和空气源热泵专业品牌的加入,使得2020年上半年两联供产品继续保持了增长。

基于以上的市场特点,几乎所有中央空调企业在2020年上半年都出现了不同程度的下滑,仅有及个别的企业出货量有略微的增长。从艾肯空调制冷网长期监测的主流品牌的市场表现来看,品牌之间的格局已经相对固定,很难用半年或者一年的时间去改变。因此,尽管它们在2020年上半年市场表现各不相同,但是它们之间的品牌格局并没有发生大的变化,在疫情影响下,品牌在2020年上半年不出现下滑或者少下滑已属优异。为了便于对比和区分,我们在2020年上半年的报告中将这些品牌分为国产品牌和外资(合资)品牌,并分别按出货额大小作出定位图。

国产品牌阵营中,我们把格力、美的、海尔归为一档,这三个品牌,无论是市场规模还是品牌影响力,都要超过其它国产品牌,海尔表现较好,出货额对比去年同期还出现了小幅度增长。其中,格力在小多联和风管机方面占据一定优势,而美的在大多联方面占据一定优势,在冷水机组领域,三个品牌在离心机领域表现都较为优秀,在国内多个领域的重要项目中都有它们的身影,此外,海尔在磁悬浮离心机领域中表现抢眼,在该领域中占有率能够超过50%。

我们把海信、天加、酷风这三个品牌也归为一档。海信在多联机领域每年都有较大幅度的增长,2020年上半年海信更是加大了对冷水机组产品的投入,其中包括离心机产品。天加则以末端、净化产品和多联机见长,收购磁悬浮品牌SMARDT后,天加也加大了在离心机市场的投入。酷风原本是美的集团家用空调事业部经营单元机的一个产品系列,自从独立成为一个单独的品牌后,依托美的集团家用空调渠道取得了爆发式的增长。

接下来,我们把志高、国祥、申菱、盾安、同方、远大、双良归为一档,2020年6月,志高暖通发布了两个新的品牌,其中GCHV作为专业工程品牌,GIWEE(积微)将专注于电商领域,而志高中央空调品牌还将继续使用。国祥在2020年上半年得益于净化类产品的需求而获得了一定的增长,是为数不多的在2020年上半年取得市场增长的品牌。申菱、盾安、同方则在各自的领域内经营,疫情尽管有所影响但影响不大。远大、双良主营溴化锂机组,主要针对工业领域,2020年上半年受疫情影响并不大。

奥克斯、科龙、雅士、TCL、扬子、长虹、台佳、瀚艺、贝莱特、格瑞德、必信等品牌也被我们归为一档。它们中或者主营多联机、单元机等氟系统产品,或者主营离心机、螺杆机、模块机等冷水机组产品。总体而言,除了雅士得益于净化类设备需求增加外,其它品牌或多或少都受到了疫情的影响。

外资(合资)品牌中,由于中央空调市场中多联机的销量远超冷水机组,因此我们把大金、日立和东芝归为一类。这三个品牌的销售以多联机产品为主,单元机产品为辅,而且三个品牌在家装零售市场也处于外资(合资)品牌的前三位。2020年上半年,由于家装零售市场的下滑,三个品牌都受到了一定程度的影响,其中,东芝的表现更好一些,其整体销售规模在2020年上半年实现了微增。

我们把约克、麦克维尔、开利、三菱重工海尔也归为一档。前面三个品牌主营冷水机组,在2020年同样受到了疫情的影响。但是值得一提的是,三个品牌在近几年花大力气推广的两联供产品在2020年上半年继续保持了增长的态势。三菱重工海尔则主要以多联机产品销售为主,得益于提前布局在2020年上半年受到的影响并不大。

接下来,我们把三菱重工、三菱电机、特灵、顿汉布什、EK、荏原、LG、三星、松下、约克VRF归为一类,其中,三菱重工、三菱电机、三星、约克VRF以多联机产品销售为主,且有相当比例的家装零售业务,因此在2020年上半年也或多或少受到了疫情的影响。特灵、顿汉布什、荏原则主要经营冷水机组产品,其中荏原在溴化锂行业占据领导地位,顿汉布什订单有所减少但出货有增长。EK、LG和松下都是冷水机组和多联机都占一定比重的品牌,2020年上半年也没有特别突出的表现。

克莱门特、江森自控日立万宝空调、富士通、威能、博世、美意、欧威尔等外资(合资)品牌也被我们归为一档。它们在市场中有各自擅长的产品领域,并在某些领域有相对突出的表现,2020年上半年的市场使它们没有更好的发挥空间,也就不再赘述。

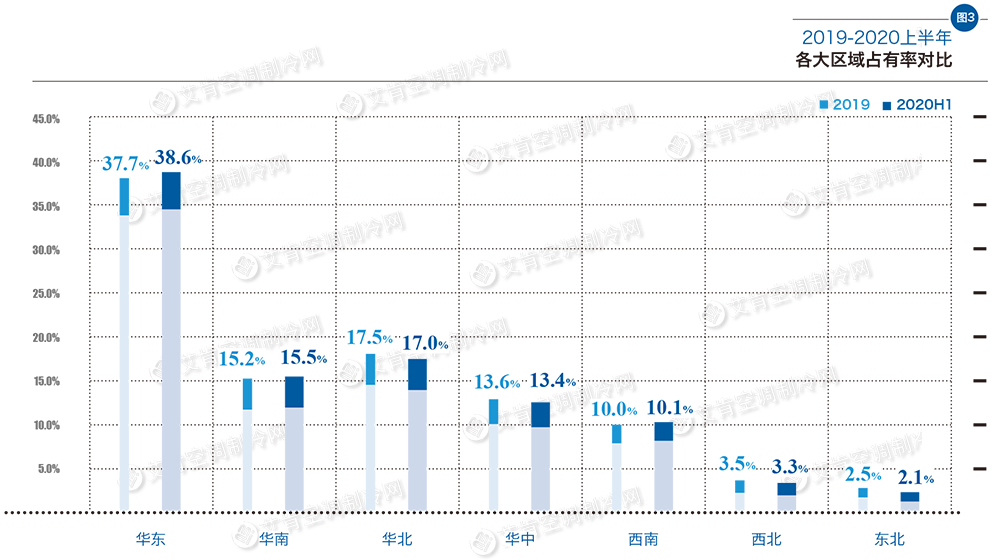

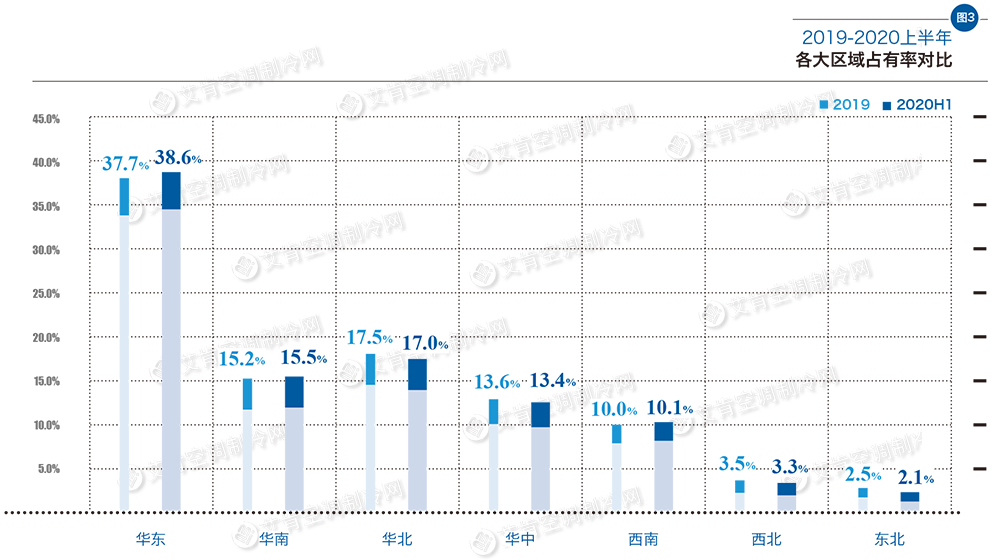

在区域层面,通过与2019年度各大区域占有率的对比可以看出,华中、华北和东北这三个区域受疫情的影响最大,导致其区域市场占有率均有所下滑,尤其是北京,受到二次疫情的影响。其中,华北区域占有率为17.0%,华中区域占有率为13.4%,东北区域占有率为2.1%。此外,西北区域占有率也有下滑,其占有率为3.3%。华东、华南和西南三个区域的占有率则略有提升,其中华东区域占有率为38.6%提升最大,华南区域占有率为15.5%,西南区域占有率则为10.1%。(见图3)

来源:艾肯空调制冷网

来源:艾肯空调制冷网

本报告中的产品研究对象主要为市场主流产品,包括:离心机组、螺杆机组(风冷螺杆机组、水冷螺杆机组、螺杆式水地源热泵机组)、溴化锂机组、模块机组、末端、多联机组、单元机组、两联供机组以及其它产品,不包括零配件业务、自控类产品和售后服务部分。同时需要特别提出的是,本报告中所涉及的产品不包含包括煤改电在内的空气能热泵热水器产品,本报告中涉及的企业出货金额均为已剔除空气能热泵热水器销量后的数据。

根据国家统计局网站消息,初步核算,2020年上半年国内生产总值456614亿元,按可比价格计算,同比下降1.6%。分季度看,一季度同比下降6.8%,二季度增长3.2%。分产业看,第一产业增加值26053亿元,同比增长0.9%;第二产业增加值172759亿元,下降1.9%;第三产业增加值257802亿元,下降1.6%。从环比看,二季度国内生产总值增长11.5%。

总的来看,2020年上半年我国经济逐步克服疫情带来的不利影响,经济运行呈恢复性增长和稳步复苏态势,发展韧性和活力进一步彰显。同时也要看到,一些指标仍在下降,疫情冲击损失尚需弥补。当前全球疫情依然在蔓延扩散,疫情对世界经济的巨大冲击将继续发展演变,外部风险挑战明显增多,国内经济恢复仍面临压力。

一场突如其来的疫情不仅影响了GDP的增长,也对中央空调行业造成了深远影响。根据艾肯空调制冷网的统计,由于疫情的影响,2020年上半年全国中央空调市场整体容量同比下滑14.9%,呈现艾肯空调制冷网有报告统计以来最大幅度的下滑。

在此之前,全国中央空调市场仅在2009年、2015年和2019年出现过小幅下滑。从近五年中国中央空调容量增长率一览表也可以看出,国内中央空调市场增长率至2017年达到一个峰值后,在2018年、2019年和2020年上半年呈现持续下滑的态势。但是,在2019年底业内对国内中央空调行业市场前景展望的普遍观点也是市场有可能继续呈现小幅下滑,疫情的影响无疑加剧了市场下滑的趋势。

一、疫情是造成上半年市场下滑的主要原因。疫情造成的长达一两个月的企业停工、项目停止、小区禁入是造成2020年上半年国内中央空调市场的主要原因。2020年上半年可以分为两个阶段,第一个阶段基本上是第一季度,因为2020年春节较早,再加上在春节前就爆发了疫情,随后2月份基本上处于封闭状态,3月份陆陆续续开工但还是禁止人员的大规模流动,导致企业在2020年第一季度基本上都出现了较大幅度的下滑。第二个阶段为第二季度,市场虽然有所恢复,但报复性反弹并没有出现,只是把原本应该在第一季度完成的项目集中在第二季度体现,因此尽管第二季度有所增长,但综合整个上半年,整体市场仍然出现了一定程度的下滑。

二、家装零售市场的低迷加速了整体市场的下滑。在2010年之后,国内家装零售市场开始呈现爆发式的增长,并一直持续到2017年至2018年。从2018年开始,家装零售市场开始步入缓慢下行的轨道。疫情导致的小区封闭加剧了家装零售市场的下滑,同时,各地的房地产市场调控和精装房的增加,也对家装零售市场的整体容量增长造成了影响。可以说,在2020年上半年,基本上所有有家装零售业务的企业都出现了下滑,根据艾肯空调制冷网的统计,家装零售市场的整体下滑幅度超过20%。从2020年开始,国内家装零售的模式也开始出现变化,在一段时间内,直播成为企业或者经销商获取客户资源的主要方式。随着消费模式的改变,电商也正在成为各个家装零售企业发力的主要方向之一。

三、相对零售,工程项目市场表现略好一些。如果把2020年上半年的市场分为家装零售市场和工程项目市场两大类的话,家装零售市场的下滑幅度超过20%,但是工程项目市场的表现则要略好一些,其下滑幅度大约在10%左右。工程项目市场存在周期性,受疫情的影响相对小一些,尤其是工业领域,受疫情的影响更小。与此同时,各个地方都在加大对基础设施的投入,相应的也对以离心机、螺杆机、末端等为代表的冷水机组产品提供了市场空间,后期这一市场还将继续发力。相对而言,同样受疫情影响中小项目就增长乏力,特别是娱乐、餐饮等行业受影响较大,这将对风管机、模块机等产品市场造成影响。

四、医疗净化、精装修楼盘配套等行业成为2020年上半年为数不多的亮点。2020年上半年,当春节后其它企业都不允许开工的时候,与医疗净化相关的企业已经提前开工进行医疗净化类设备的生产。从最开始的“小汤山”医院,到口罩厂,再到核酸检测室,整个2020年上半年,各地对医疗净化类设备的需求一直存在。因此有医疗净化设备的企业在2020年上半年的日子相对好过一些。同时,精装修楼盘配套市场的增长得以延续。这也是家装零售市场出现下滑的原因之一。如今不仅是一线城市,二三线城市的精装修楼盘也在大量增加,这也意味着对家用中央空调产品需求的增加,当然其竞争也更为激烈。

五、磁悬浮和两联供产品热度持续。尽管2020年上半年市场容量是下滑的,但细分到各类产品也不乏亮点,其中,磁悬浮离心机和两联供产品是今年上半年表现最好的两类产品,也延续了原本就保持着的市场热度。随着节能减排理念的深入,磁悬浮离心机一直是冷水机组市场的热门产品,其在小冷量段和改造市场中有着无可比拟的优势,也是一些原本没有离心机产品的企业进军离心机市场的首选,因此,磁悬浮离心机市场在最近几年获得了快速增长并在2020年上半年得以持续增长。两联供产品则由于能够兼顾制冷制热以及节能性受到消费者的关注,并在最近几年的市场中处于快速增长阶段,尽管2020年上半年家装零售市场出现下滑,但基于两联供产品渠道经销商数量的剧增和空气源热泵专业品牌的加入,使得2020年上半年两联供产品继续保持了增长。

基于以上的市场特点,几乎所有中央空调企业在2020年上半年都出现了不同程度的下滑,仅有及个别的企业出货量有略微的增长。从艾肯空调制冷网长期监测的主流品牌的市场表现来看,品牌之间的格局已经相对固定,很难用半年或者一年的时间去改变。因此,尽管它们在2020年上半年市场表现各不相同,但是它们之间的品牌格局并没有发生大的变化,在疫情影响下,品牌在2020年上半年不出现下滑或者少下滑已属优异。为了便于对比和区分,我们在2020年上半年的报告中将这些品牌分为国产品牌和外资(合资)品牌,并分别按出货额大小作出定位图。

国产品牌阵营中,我们把格力、美的、海尔归为一档,这三个品牌,无论是市场规模还是品牌影响力,都要超过其它国产品牌,海尔表现较好,出货额对比去年同期还出现了小幅度增长。其中,格力在小多联和风管机方面占据一定优势,而美的在大多联方面占据一定优势,在冷水机组领域,三个品牌在离心机领域表现都较为优秀,在国内多个领域的重要项目中都有它们的身影,此外,海尔在磁悬浮离心机领域中表现抢眼,在该领域中占有率能够超过50%。

我们把海信、天加、酷风这三个品牌也归为一档。海信在多联机领域每年都有较大幅度的增长,2020年上半年海信更是加大了对冷水机组产品的投入,其中包括离心机产品。天加则以末端、净化产品和多联机见长,收购磁悬浮品牌SMARDT后,天加也加大了在离心机市场的投入。酷风原本是美的集团家用空调事业部经营单元机的一个产品系列,自从独立成为一个单独的品牌后,依托美的集团家用空调渠道取得了爆发式的增长。

接下来,我们把志高、国祥、申菱、盾安、同方、远大、双良归为一档,2020年6月,志高暖通发布了两个新的品牌,其中GCHV作为专业工程品牌,GIWEE(积微)将专注于电商领域,而志高中央空调品牌还将继续使用。国祥在2020年上半年得益于净化类产品的需求而获得了一定的增长,是为数不多的在2020年上半年取得市场增长的品牌。申菱、盾安、同方则在各自的领域内经营,疫情尽管有所影响但影响不大。远大、双良主营溴化锂机组,主要针对工业领域,2020年上半年受疫情影响并不大。

奥克斯、科龙、雅士、TCL、扬子、长虹、台佳、瀚艺、贝莱特、格瑞德、必信等品牌也被我们归为一档。它们中或者主营多联机、单元机等氟系统产品,或者主营离心机、螺杆机、模块机等冷水机组产品。总体而言,除了雅士得益于净化类设备需求增加外,其它品牌或多或少都受到了疫情的影响。

外资(合资)品牌中,由于中央空调市场中多联机的销量远超冷水机组,因此我们把大金、日立和东芝归为一类。这三个品牌的销售以多联机产品为主,单元机产品为辅,而且三个品牌在家装零售市场也处于外资(合资)品牌的前三位。2020年上半年,由于家装零售市场的下滑,三个品牌都受到了一定程度的影响,其中,东芝的表现更好一些,其整体销售规模在2020年上半年实现了微增。

我们把约克、麦克维尔、开利、三菱重工海尔也归为一档。前面三个品牌主营冷水机组,在2020年同样受到了疫情的影响。但是值得一提的是,三个品牌在近几年花大力气推广的两联供产品在2020年上半年继续保持了增长的态势。三菱重工海尔则主要以多联机产品销售为主,得益于提前布局在2020年上半年受到的影响并不大。

接下来,我们把三菱重工、三菱电机、特灵、顿汉布什、EK、荏原、LG、三星、松下、约克VRF归为一类,其中,三菱重工、三菱电机、三星、约克VRF以多联机产品销售为主,且有相当比例的家装零售业务,因此在2020年上半年也或多或少受到了疫情的影响。特灵、顿汉布什、荏原则主要经营冷水机组产品,其中荏原在溴化锂行业占据领导地位,顿汉布什订单有所减少但出货有增长。EK、LG和松下都是冷水机组和多联机都占一定比重的品牌,2020年上半年也没有特别突出的表现。

克莱门特、江森自控日立万宝空调、富士通、威能、博世、美意、欧威尔等外资(合资)品牌也被我们归为一档。它们在市场中有各自擅长的产品领域,并在某些领域有相对突出的表现,2020年上半年的市场使它们没有更好的发挥空间,也就不再赘述。

在区域层面,通过与2019年度各大区域占有率的对比可以看出,华中、华北和东北这三个区域受疫情的影响最大,导致其区域市场占有率均有所下滑,尤其是北京,受到二次疫情的影响。其中,华北区域占有率为17.0%,华中区域占有率为13.4%,东北区域占有率为2.1%。此外,西北区域占有率也有下滑,其占有率为3.3%。华东、华南和西南三个区域的占有率则略有提升,其中华东区域占有率为38.6%提升最大,华南区域占有率为15.5%,西南区域占有率则为10.1%。(见图3)

- 2024-01-05

全球冷水机组和空气侧设备市场综述— - 2024-01-05

中冷协与大金联合公示进一步扩大制冷剂 - 2024-01-05

2024年中国制冷展“创新产品”申报说明 - 2024-01-05

全球制冷设备市场--2023年版 - 2023-08-08

数据中心冷却的技木发展趋势--2023年版( - 2023-08-08

新型电商崛起,空调渠道变革进入多元时 - 2023-08-08

厨房空调,能否成为下一个市场风口? - 2023-08-08

数据中心冷却的技术发展趋势--2023年版( - 2023-08-08

数据中心冷却的技术发展趋势--2023年版( - 2023-06-29

全球可变制冷剂流量(VRF)系统市场—2023年